EY Cabinet d’avocats s.r.l./S.E.N.C.R.L. est un cabinet d’avocats du Canada affilié à Ernst & Young s.r.l./S.E.N.C.R.L. Les deux entités sont des sociétés à responsabilité limitée formées en vertu des lois de la province d’Ontario. Pour en savoir plus sur l’organisation mondiale d’EY, visitez le www.ey.com.

FiscAlerte 2021 numéro 05, 3 mars 2021

Le 2 septembre 2020, le gouvernement de la Colombie-Britannique (la « C.-B. ») a annoncé l’entrée en vigueur le 1er avril 2021 de l’obligation élargie de s’inscrire aux fins de la taxe de vente provinciale (la « TVP »), instaurée dans le budget de 2020 de la C.-B. déposé le 18 février 20201. La date de mise en œuvre initiale devait être le 1er juillet 2020; toutefois, dans le cadre des mesures d’allègement liées à la COVID‑19, celle-ci a été reportée. En vertu de la nouvelle obligation d’inscription, les vendeurs de biens canadiens, ainsi que les vendeurs canadiens et étrangers de logiciels et de services de télécommunication, seront tenus de s’inscrire à titre de percepteurs et de percevoir la TVP au taux de 7 % auprès de leurs clients situés en C.-B. si leur revenu brut dans cette province est supérieur au seuil établi de 10 000 $ CA.

L’obligation d’inscription élargie s’applique à la fois aux ventes de logiciels et de services de télécommunication interentreprises, ainsi qu’à celles entre entreprises et consommateurs. Les lignes directrices administratives sur l’application concrète des règles n’ont pas encore été dévoilées par le gouvernement de la C.-B.

Contexte législatif

En vertu de l’article 92 de la Loi constitutionnelle de 1867 du Canada, une province du Canada est investie du pouvoir de légiférer « dans la province » exclusivement en ce qui a trait aux matières tombant dans les catégories de sujets qui y sont énumérées. Parmi ces catégories de sujets, mentionnons la taxation directe dans les limites de la province, la propriété et les droits civils dans la province, et généralement toutes les matières d’une nature purement locale ou privée dans la province.

Par conséquent, dans le passé, seules les entreprises qui, dans le cours normal de leurs activités en C.-B., vendaient des biens et des services taxables au titre de la TVP étaient tenues, en vertu de la loi sur la taxe de vente de la C.-B., de s’inscrire pour facturer et percevoir la TVP de la province. Pour ce qui est des achats effectués par des résidents de la C.-B. auprès de vendeurs situés à l’extérieur de la province, la législation leur imposait l’obligation de déclarer et d’établir la taxe par autocotisation à l’égard de tels achats.

En l’an 2000, sans égard à la limite constitutionnelle de son pouvoir, la C.-B. a adopté une loi obligeant toute personne établie à l’extérieur de la province à s’inscrire aux fins de la TVP si, dans le cours normal de son entreprise, cette personne faisait des démarches pour obtenir des commandes de biens taxables au moyen d’une publicité ou par tout autre moyen auprès de Britanno-Colombiens et si elle faisait livrer les biens en C.-B. À l’époque, par voie administrative, la province avait précisé que la loi ne s’appliquait qu’aux entreprises situées au Canada mais hors de la C.-B.; elle ne s’appliquait donc pas aux vendeurs étrangers. Par la suite, en 2013, la province a officialisé cette obligation dans la nouvelle mouture de la Provincial Sales Tax Act (la « PSTA »), en précisant que cette règle ne s’appliquait qu’aux personnes situées dans une province canadienne autre que la C.-B.

En 2015, la C.-B. a revendiqué sa compétence l’égard d’un éventail plus large d’entreprises situées à l’extérieur de sa province. La modification obligeait toute entreprise située hors de la C.-B., qu’elle soit établie au Canada ou à l’étranger, à s’inscrire si elle acceptait des commandes de Britanno-Colombiens et si elle disposait de stocks en C.-B. au moment de la vente.

Dans le cadre de son budget de 2020, la C.-B. a exercé une compétence extraterritoriale encore plus vaste en obligeant les vendeurs canadiens de biens, ainsi que les vendeurs canadiens et étrangers de logiciels et de services de télécommunication, à s’inscrire aux fins de la TVP de la C.-B. si leur revenu est supérieur à 10 000 $ CA. Initialement, les modifications proposées devaient entrer en vigueur le 1er juillet 2020; toutefois, le 23 mars 2020, la province a annoncé le report de l’application de ces modifications en raison de la pandémie de COVID‑19. Le 2 septembre 2020, il a été annoncé que cette nouvelle obligation d’inscription extraterritoriale entrerait en vigueur le 1er avril 2021.

Non-résidents et résidents du Canada

Selon la nouvelle obligation d’inscription, toute personne (quel que soit l’endroit où elle se situe) qui vend des logiciels ou des services de télécommunication à une personne en C.-B. serait tenue de s’inscrire et de se conformer à la législation régissant la TVP de la C.-B. si son revenu annuel provenant de résidents de la C.-B. est supérieur à 10 000 $ CA.

De plus, toute personne située au Canada, mais à l’extérieur de la C.-B., qui accepte des commandes de biens taxables au titre de la TVP de la part de personnes en C.-B. et qui livre les biens dans cette province serait également tenue de s’inscrire aux fins de la TVP de la C.‑B., de facturer et de percevoir la taxe à l’égard de ces ventes si son revenu annuel provenant de résidents de la C.-B. est supérieur à 10 000 $ CA.

Il convient de noter que cette obligation d’inscription s’ajoute aux autres obligations ayant déjà été édictées et qui sont mentionnées ci-dessus.

Nouvelle obligation d’inscription aux fins de la TVP de la C.-B. visant les vendeurs non-résidents

Les nouvelles dispositions de la PSTA2 obligent les vendeurs de l’extérieur de la province qui vendent à distance des produits et services numériques en C.-B. à s’inscrire aux fins de la TVP de la C.-B. et à la percevoir relativement à ces ventes au taux de 7 %, s’ils effectuent tout ce qui suit :

- Accepter des commandes en provenance de la C.-B. pour l’achat d’un logiciel destiné à être utilisé sur un appareil électronique, ou avec celui-ci, se trouvant habituellement en C.-B., ou pour l’achat de services de télécommunication

- Après avoir accepté les commandes dont il est question au point 1), vendre ou fournir des logiciels ou des services de télécommunication pour des montants atteignant le seuil minimal de revenu3 de 10 000 $ CA au cours des 12 mois précédents, ou devant atteindre, selon une estimation raisonnable du revenu brut provenant de toutes les ventes et fournitures de logiciels et de services de télécommunication, 10 000 $ dans les 12 mois suivants

- Vendre ou fournir un logiciel destiné à être utilisé sur un appareil électronique, ou avec celui-ci, se trouvant habituellement en C.-B, ou vendre ou fournir des services de télécommunication à un résident de la C.-B.

L’emplacement des appareils électroniques fixes (ordinateurs de bureau, téléviseurs, etc.) doit être déterminé en fonction de l’adresse de facturation ou de l’adresse IP. De même, l’emplacement des appareils électroniques mobiles (comme les téléphones intelligents) est déterminé en fonction de l’indicatif régional qui leur est attribué (les indicatifs régionaux de la C.-B. sont : 250, 604, 778 et 236).

La nouvelle obligation d’inscription s’appliquera de façon générale aux ventes de logiciels et de services de télécommunication interentreprises et à celles entre entreprises et consommateurs effectuées en C.-B.

Produits et services numériques visés par la nouvelle obligation d’inscription

Selon la définition large des termes « logiciel » (software)4 et « service de télécommunication » (telecommunication service)5 de la PSTA, la province estime que non seulement les vendeurs non-résidents de logiciels traditionnels seraient visés par les nouvelles obligations de perception et de versement de la TVP de la C.-B. à l’égard de leurs ventes en C.‑B., mais aussi les vendeurs de produits et services numériques comme des logiciels en tant que services et des infrastructures et des plateformes à la demande s’ils fournissent ces services à des clients de la C.-B. Toutefois, les tribunaux de la C.-B. ont été saisis de demandes d’appel et d’affaires visant à contester l’interprétation large de la loi effectuée par la province, plus particulièrement pour ce qui est des infrastructures et des plateformes à la demande.

Inscription, perception et versement de la taxe

Les entreprises peuvent s’inscrire en ligne au moyen d’eTaxBC, ou par fax ou par courriel, en remplissant le formulaire FIN 418, Application for registration for provincial sales tax (PST), se trouvant sur le site Web du gouvernement de la C.-B. Toutes les entreprises qui sont tenues de s’inscrire afin de percevoir et de verser la TVP sont considérées comme des percepteurs, qu’elles soient ou non effectivement inscrites.

À l’heure actuelle, le gouvernement de la C.-B. n’a pas fourni d’autres précisions quant à l’obligation de percevoir la taxe à l’égard des fournitures effectuées au moyen de plateformes numériques, de sorte qu’il est difficile de déterminer si la plateforme numérique ou le véritable vendeur de la fourniture numérique doit s’inscrire.

Les entreprises qui sont tenues de s’inscrire doivent facturer et percevoir la taxe, à moins qu’une exemption particulière ne s’applique à la vente ou à la location. Les inscrits aux fins de la TVP de la C.-B. doivent déclarer et verser au gouvernement l’intégralité de la taxe exigée, qu’ils l’aient ou non effectivement perçue auprès des clients. Ces inscrits doivent verser la totalité de la taxe exigée au cours d’une période de déclaration au plus tard le dernier jour du mois suivant la fin de la période de déclaration.

Si une entreprise a réalisé des ventes et des locations d’au moins 1,5 million de dollars canadiens au cours des 12 derniers mois, elle est tenue de produire ses déclarations et de verser la taxe par voie électronique.

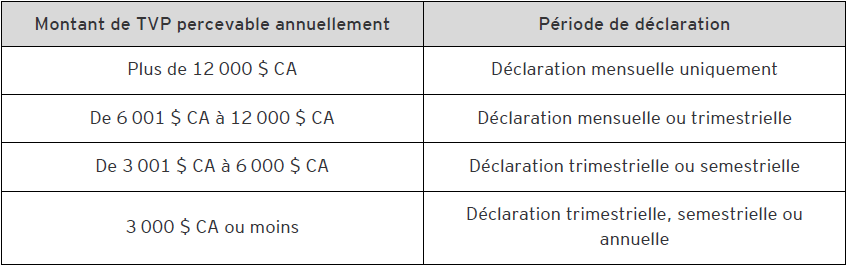

Le tableau suivant indique comment le gouvernement de la C.-B. établit généralement les périodes de déclaration d’un inscrit.

Éléments à prendre en considération dès maintenant par les entreprises

La question de savoir si la C.-B. (ou si l’une des autres provinces canadiennes qui continuent à administrer sa propre taxe de vente) jouit de la compétence constitutionnelle pour imposer l’une ou l’autre des obligations d’inscription et de déclaration aux personnes établies à l’extérieur de la province qui n’exercent pas d’autre activité sur son territoire demeure ouverte. Néanmoins, les entreprises non-résidentes qui effectuent des fournitures taxables en C.-B. devraient se pencher sur leur obligation d’inscription. Les entreprises qui déterminent qu’elles sont tenues de s’inscrire devront également paramétrer leurs systèmes comptables en conséquence afin de facturer et de percevoir correctement la taxe et de générer les rapports qui leur permettront de préparer leurs déclarations périodiques.

Pour en savoir davantage

Pour en savoir davantage, veuillez communiquer avec votre conseiller EY ou EY Cabinet d’avocats ou avec l’un des professionnels suivants :

Est

Jean-Hugues Chabot

+1 514 874 4345 | jean-hugues.chabot@ca.ey.com

Jadys Bourdelais

+1 514 879 6380 | jadys.bourdelais@ca.ey.com

Ouest

David D. Robertson

+1 403 206 5474 | david.d.robertson@ca.ey.com

Thomas Brook

+1 403 826 7316 | thomas.brook@ca.ey.com

Cristina Gutiu

+1 604 648 3648 | cristina.gutiu@ca.ey.com

Deidre Feist

+1 604 891 8452 | deidre.a.feist@ca.ey.com

Jasvin Sethi

+1 604 891 8487 | jasvin.sethi@ca.ey.com

Centre

Jan Pedder

+1 416 943 3509 | jan.s.pedder@ca.ey.com

Sania Ilahi

+1 416 941 1832 | sania.ilahi@ca.ey.com

Télécharger la version imprimable

_____________________________

- Voir le bulletin FiscAlerte 2020 numéro 4 d’EY.

- L’article 172.1 de la PSTA est modifié par l’ajout du paragraphe (1.1) qui énumère les conditions aux fins de l’application de la nouvelle obligation d’inscription relativement aux vendeurs non-résidents de logiciels et de services de télécommunication.

- Nouvel article 172.2 de la PSTA.

- Un logiciel s’entend d’un programme informatique qui est mis à la disposition ou qui est accessible par quelque moyen que ce soit, du droit d’utiliser un programme informatique qui est mis à la disposition ou qui est accessible par quelque moyen que ce soit, ou du droit conféré par une entente facultative de maintenance de logiciels de recevoir des mises à jour du logiciel dès qu’elles sont disponibles.

- Les services de télécommunication s’entendent de ce qui suit :

- Le droit, exercé ou non, d’utiliser un système de télécommunication pour envoyer ou recevoir une ou plusieurs télécommunications au moyen d’un appareil électronique se trouvant habituellement en C.-B. Sont inclus les services comme le téléphone (mobile ou fixe), le télécopieur, la télévision, la radio (y compris la radio par satellite), l’accès à Internet, le courriel et la messagerie texte, ainsi que les services de messagerie vidéo et photo.

- L’utilisation d’un système de télécommunication pour envoyer ou recevoir des télécommunications, comme des appels téléphoniques (mobiles ou fixes) et des télécopies, des signaux de télévision et de radio, des courriels et des messages textes (notamment des messages ne se limitant pas au texte) au moyen d’un appareil électronique se trouvant habituellement en C.-B.